NAV kurs i november blev 106,24 vilket ger en uppgång för månaden på 0,57 (0,5394%). Det är en bra månad, fonden taktar på enligt plan. Jag ser ett NAV på 6,5-7,0% vid årets slut, givet den information jag har idag.

Inflöde på 98 miljoner kronor stort tack för det.

Nyutlåningen i november var liten. Vi är väl balanserade med inflöden och nyutlåning .

Jag får numera frågan hur inflation påverkar våra kreditfonder samt hur ett stigande ränteläge påverkar dem.

Anta en inflationstakt på 3% och en avkastning på 2% då minskar värdet på den placeringen med 1% i årstakt i aktuellt penningvärde. Detta är fallet med de flesta obligationsfonder som investerar i marknadsnoterade företagsobligationer. Våra kreditfonder som i år avkastar från 5% till 7% ger å andra sidan en realökning av kapitalet på 2% till 4% i årstakt.

Vidare vad gäller allmänna ränteläget.

Våra kreditfonder lyder under IFRS9 vilket betyder att de värderas till bokfört värde med en hypotetisk marknadsvärdering som bara kan justeras nedåt. Vi kan alltså inte skriva upp värdet när räntorna faller som fonder med marknadsnoterade innehav gör. Det omvända gäller för en allmän räntehöjning, då behöver vi inte skriva ned värdet på våra innehav. Det är kreditkvaliteten som avgör värdet på innehaven. När räntorna stiger kan vi återinvestera förfallna lån samt nytt kapital till högre räntor vilket är positivt för avkastningen i fonden.

Jag återkommer till att ni som investerare skall först och främst bedöma vår förmåga till att ge relevanta kreditbedömningar och hantera de risker som kommer av detta. Du som investerare slipper volatiliteten med marknadsrörelser och får en mycket hög riskjusterad avkastning.

Vi fortsätter vårt arbete med extra frekvent uppföljning av våra bolag med hänsyn till Corona situationen.

Marknaden

Vi har sett en stökig november för riskfyllda tillgångar. Det är här som våra fonder är som bäst i era portföljer. Vi levererar en månad med stabil avkastning oavsett att det studsar åt alla håll o kanter på andra marknader.

Min bedömning är att den nya virusvarianten var en trigger på något som byggts upp under en tid. Börser har stigit trots inflationsoro och då behövdes det bara en katalysator för att initiera en försäljning med åtföljande turbulens.

Var går vi härifrån och vad har vi att ta hänsyn till?

· Inflation

· Nya virus

· Likviditet

· Årsskifte

· Geopolitiska risker

· Energipriser

· Penningpolitik

· Och så vidare

Jag har inte för avsikt att gå igenom dessa utan vill bara ge er en hint om vad jag tittar på bland mycket annat.

Jag vill avsluta med att tacka för ert förtroende som investerare i fonden och önska er en God Jul och Gott Nytt År.

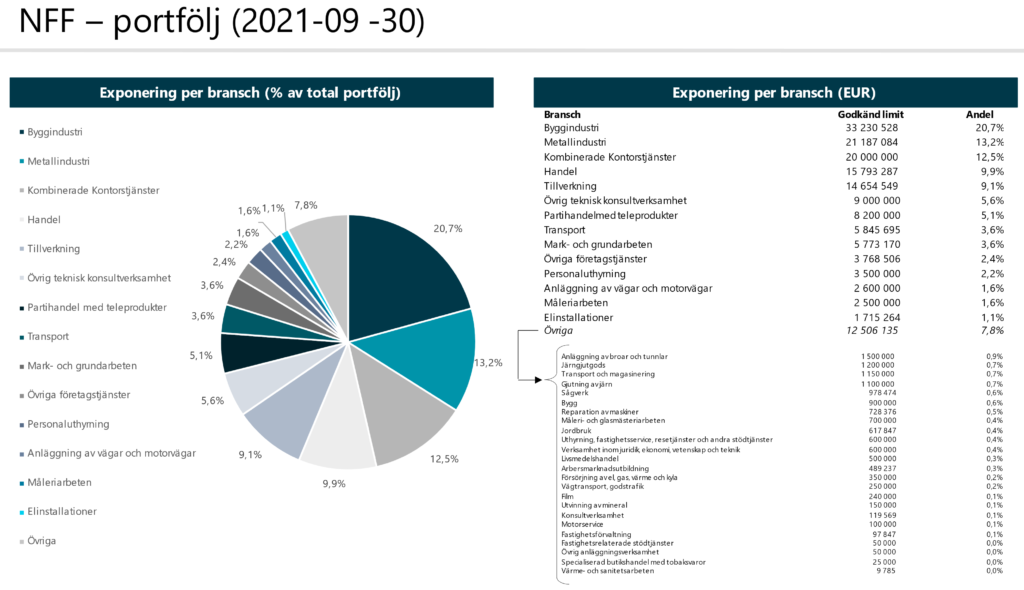

Nedan kan ni se hur fonden är investerad

Vi har infört kvartalsvis likviditet i fonden för inlösen den 2021-07-01, vi bibehåller månadsvis möjlighet till investeringar. Inlösen skall meddelas minst 90 dagar innan inlösen.

Vi fortsätter vårt arbete med extra frekvent uppföljning av våra bolag med hänsyn till coronasituationen.

Finserve Nordic som är fondens AIF förvaltare har under 2020 anslutit bolaget till nätverket PRI, Principles for Responsible investment. Nätverket är fristående men stöds av FN och uppmuntrar investerare till ansvarsfulla investeringar genom att följa de principer som nätverket har utarbetat.

Alla fonder som ligger under Finserves förvaltning följer den ansvarsfulla investeringsprocess som är formaliserad i Finserves Policy för Integrering av hållbarhetsrisker. Policyn finnstillgänglig på bolagets hemsida https://finserve.se/viktig-information/. Varje fonds hållbarhetspolicy finns tillgängliga på fondernas hemsidor

När ni gör er analys av fonden skall ni främst titta på kreditrisken och likviditetsrisken i fonden. Är ni bekväma med den kreditrisk som fondens innehav genererar? Vidare så är tillgångarna illikvida och det kan ta lite tid att få tillbaka sin investering om många vill ta ut insatta medel samtidigt. Fonden har en låg marknadsrisk och har låg korrelation med andra tillgångsslag.

Vi betonar att vi inte blir stressade av icke utlånade medel utan jobbar vidare utifrån våra modeller för kreditbedömning allt för att säkerställa en bra diversifiering av portföljen i förhållande till den kreditrisk vi tar.

Ifall ni behöver sälja era innehav gör det i primärmarknaden där får ni bäst pris.