NAV kurs för oktober blev 104,21 en uppgång på 0,36 (0,3467%). Det är en något svagare månad än vad vi hoppats på.

Vi gör en reservering i en pågående process där vi har ett domstolsbeslut på en personlig borgen som är ställd till fonden. Vi gör det utifall det inte går att få tillbaka hela beloppet genom utmätningen. Det är en försiktighetsåtgärd som vi räknar med att återvinna så småningom.

Den svagare utvecklingen de sista månaderna gör att jag ser en avkastning på plus 5% efter avgifter för 2021 istället för plus 6%.

Inflöde på 35 miljoner kronor, stort tack för det.

Nyutlåning ca75 miljoner kronor, nu är överskottslikviditeten i det närmaste borta.

Fastighetsförsäljningen pågår och vi har budgivning på det stora objektet.

Den IPO som vi planerat innan årsskiftet för ett företag under Riddargatan senarelägger vi till Q1 år 2022, vi jobbar med en affär i det bolaget som allt annat lika är värd att vänta på för andelsägarna.

Vi fortsätter vårt arbete med extra frekvent uppföljning av våra bolag med hänsyn till Corona situationen.

Marknaden:

Jag tänkte ta en makro uppdatering i detta månadsbrev.

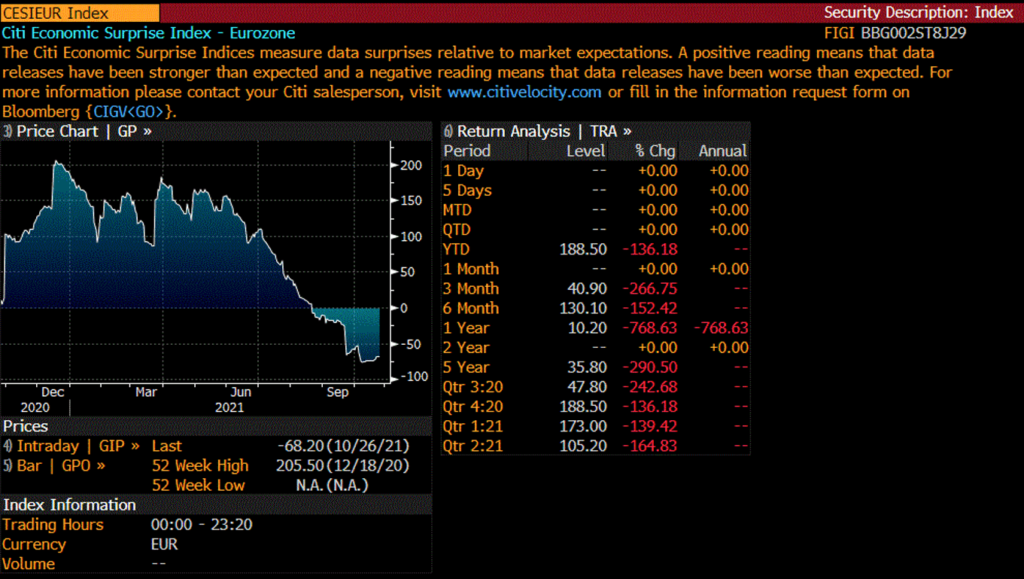

Mitt intryck av fundamental statistik som kommit under året är att den är av det positiva slaget. Verkligheten är inte alltid det ögat ser, i grafen nedan som visar om statistiken överraskat positiv eller negativt (även om den är positiv) så har den sedan i somras överraskat negativt. Marknaden reagerar på statistik som avviker från förväntningarna som prisats in i aktuella tillgångspriser. Detta kan vara en av förklaringarna till den något skakiga börs vi sett under hösten.

(källa Bloomberg)

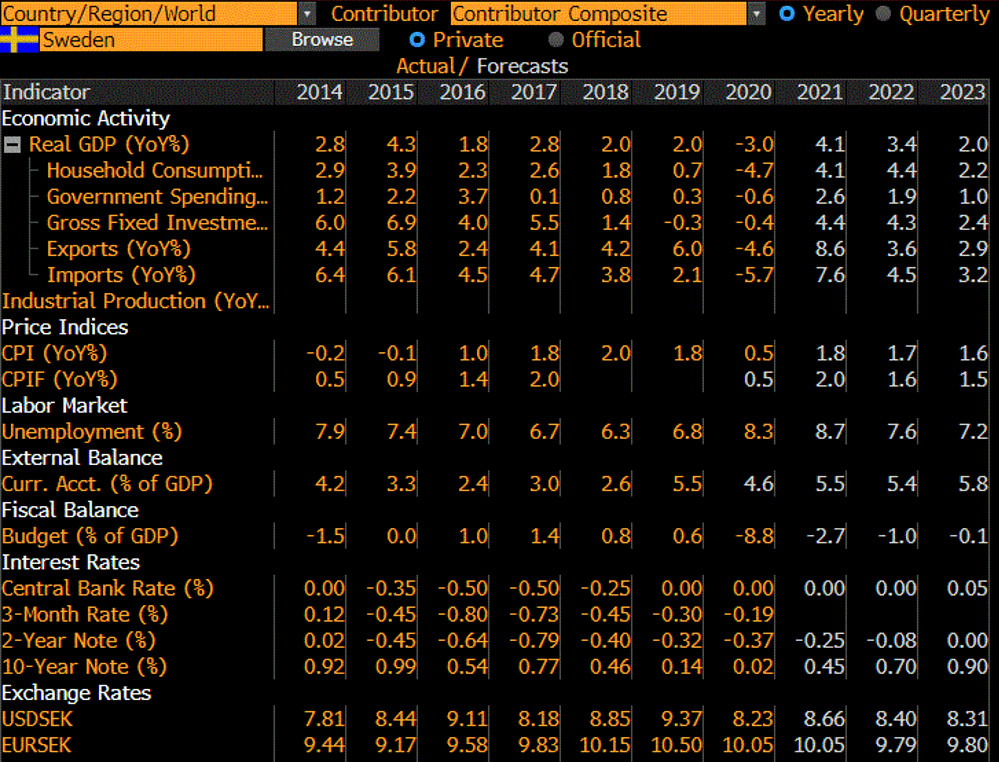

I grafen nedan ser vi en sammanställning på fundamental statistik avseende Sverige från ett ca 20 banker. Det är slående hur säkra alla är på att den inflation vi nu ser är övergående. Det sammanfaller med den fallande ökningstakt av tillväxt som vi också kan utläsa i sammanställningen. Den mycket stora finanspolitiska stimulansen i kölvattnet av pandemin klingar av och ekonomin skall återigen stå på egna ben.

Det är valår i Sverige nästa år, vi kan lugnt räkna med att en stimulerande finanspolitik kommer bestå över 2022. Idag ligger en svensk tioårig statsobligationsränta på 0,35% i yield, prognosen här lyder på 0,90 år 2023. Det kan bara tolkas som att när Riksbanken upphör att köpa obligationer kommer allt annat lika det ge en skjuts uppåt på långa marknadsräntor.

Är risken i dessa siffror på uppsidan eller nedsidan? Avseende inflation är jag helt säker på att risken är på uppsidan.

Vi har: stigande energipriser, skenande fraktpriser, flaskhalsar på grund av utbudsbrist på ex halvledare, stigande matpriser, stigande drivmedelspriser osv. Det är bara drygt 12 år sedan Riksbanken höjde räntan då vi hade vår senaste finanskris. Det är lätt att glömma bort, det var med facit i hand totalt fel åtgärd vid det tillfället. Företagen kommer där det går höja priser till slutkund.

(källa Bloomberg)

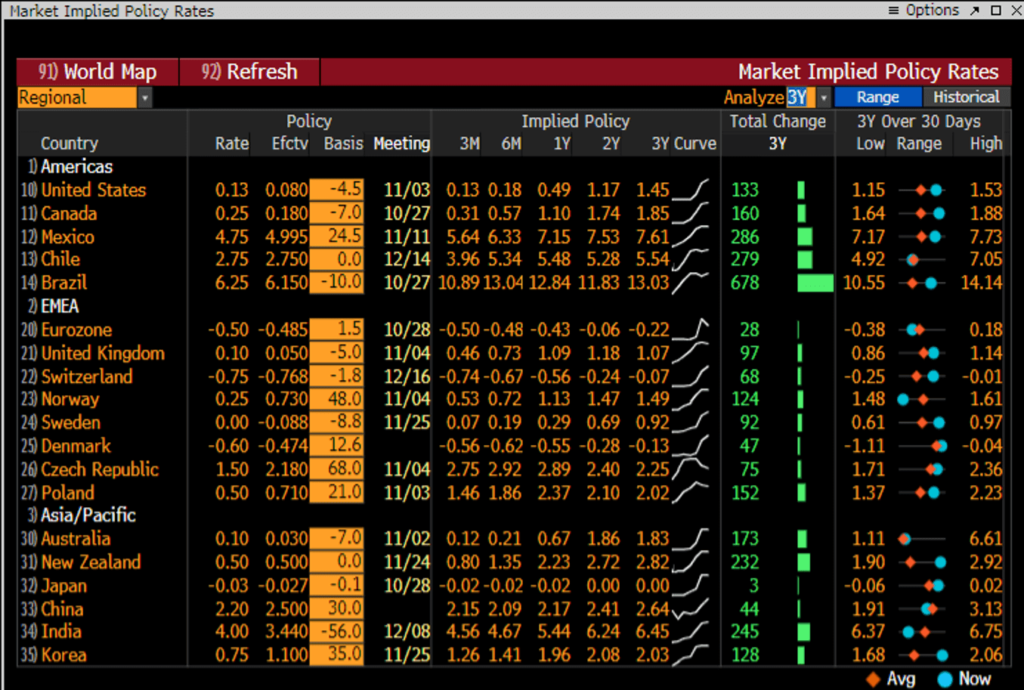

I grafen nedan ser ni marknadens prissättning på av reporäntan runt om i världen. Dagens verklighet som marknaden prissätter och retoriken från centralbankerna är inte synkroniserad. Marknaden är alltid snabbare att reagera, vi får de vem som har rätt om något år. Det viktiga är att förhålla sig till vad som är diskonterat i dagens tillgångspriser, för en förändring där krävs positiv el negativa överraskningar från dagens och förväntad fundamental statistik.

(källa Bloomberg)

Finserve Nordic som är fondens AIF förvaltare har under 2020 anslutit bolaget till nätverket PRI, Principles for Responsible investment. Nätverket är fristående men stöds av FN och uppmuntrar investerare till ansvarsfulla investeringar genom att följa de principer som nätverket har utarbetat.

Alla fonder som ligger under Finserves förvaltning följer den ansvarsfulla investeringsprocess som är formaliserad i Finserves Policy för Integrering av hållbarhetsrisker. Policyn finnstillgänglig på bolagets hemsida https://finserve.se/viktig-information/. Varje fonds hållbarhetspolicy finns tillgängliga på fondernas hemsidor.

Vi kan meddela att utifrån dagens hållbarhetskrav på fonder är Scandinavian Credit Fund I att betrakta som en ”ljusgrön” fond vilket är mycket bra. I Sverige har ca 30% av alla fonder ett betyg motsvarande ljusgrönt eller bättre.

När ni gör er analys av fonden skall ni främst titta på kreditrisken och likviditetsrisken i fonden. Är ni bekväma med den kreditrisk som fondens innehav genererar? Vidare så är tillgångarna illikvida och det kan ta lite tid att få tillbaka sin investering om många vill ta ut insatta medel samtidigt. Fonden har en låg marknadsrisk och har låg korrelation med andra tillgångsslag.

Ifall ni behöver sälja era innehav gör det i primärmarknaden där får ni bäst pris.