Scandinavian Credit Fund I AB (publ) redovisar en NAV kurs för juli på 103,84. Det är en uppgång med 0,78 (0,78%) – bidraget från vårt portföljbolag Vimab AB lyfter resultatet högst avsevärt, se nedan.

Nyteckning i juli blev ca 39m, stort tack för det. Vi taktar fortfarande på ca 6 %, i denna röriga omvärld vilket är mycket bra.

Som ni kanske noterat har fonden bytt förvaltare. Fondernas tidigare förvaltare och vd, Fredrik Sjöstrand, kommer att på heltid arbeta med Riddargatan Förvaltning AB – det bolag som förvaltar realiserad pantsatt egendom inom ramen för Scandinavian Credit Fund I. I sin nya roll kommer Fredrik ansvara för utveckling och avyttring av innehaven i detta bolag, med syfte att tillföra största möjliga värde till fondens andelsägare. Fredrik kommer ha en titel som Senior Partner och förutom ovan nämnda stötta organisationen som ägs av Kredifin AB. Vi tackar Fredrik för ett fantastiskt arbete med att bygga upp fonden och förvalta densamma. Tack Fredrik.

Stefan Skrimsjö, med tidigare förflutet i förvaltningsorganisationen under perioden 2016 till 2019, rekryteras som ny ansvarig förvaltare av fonden samt av Nordic Factoring Fund. Stefan Skrimsjö har stor erfarenhet som ledande befattningshavare och som entreprenör inom främst finansiell marknad. Stefan har bland annat en bakgrund som vd för Verdispar Securities i Sverige samt vd och grundare av Shepherd Energy – ett värdepappersbolag inom elhandel. Vidare var han direktör och grundare av Evli Penningmarknad i Finland och innan dess bankdirektör på Föreningsbanken Finland samt Den norske Creditbank i Göteborg.

Ett av våra portföljbolag Vimab AB har börsintroducerats genom ett omvänt förvärv av Headsent AB som är noterat på First North. Affären är slutgiltigt klar genom att den godkänts av Headsent´s aktieägare på en extra bolagsstämma den 29 juli. Fonden har nu en aktieexponering på Vimab Holding AB, det kan komma att ge en viss volatilitet till NAV framöver. Fonden kommer under hösten/ Våren titta på möjligheter för att avveckla detta innehav. Introduktionen bidrog starkt till det fina NAV som presenterades i juli. Detta visar vikten av att hantera och förädla tillgångar som pantrealiserats.

Våra utlåningsobjekt klarar sig fortfarande bra givet den information vi besitter i dagsläget, vi följer givetvis alla bolag lika noggrant som under covid. Det är en ny omvärldsbild och det gäller att ligga ett steg för om det är möjligt.

Marknaden och ekonomin

Inflationen i Sverige är nu 8,5 % juni 2022, den kommer sannolikt att krypa högre upp under de kommande månaderna.

Inflationen som nu runt om i västvärlden har nått nivåer runt 9 % leder till att centralbankerna allt mer aggressivt höjer styrräntorna. FED har på 6 veckor höjt styrräntan med 1,50 %. Att döma av marknadens reaktion verkar man diskontera att den aggressiva höjningen kommer att bita. Långa räntor har gått ned något, börsen har tagit några glädjeskutt upp och priset på råvaror verkar dämpas.

Nedan kan ni se hur marknadens förväntningar på centralbankernas räntehöjningar förändrats sedan förra månaden. Marknaden ser fortsatta höjningar ett år till för att sedan sänka räntan då konjunkturen viker tillsammans med inflationen. Det är extremt osäkert med dessa prognoser, förbered er på fortsatt volatilitet i marknaden.

Det som händer vid kraftiga räntehöjningar är att tillväxten i ekonomin dämpas. Vi har redan börjat se tecken på vikande efterfrågan.

Konjunkturinstitutets senaste prognos i juli visar att den svenska ekonomin fortsätter att vika nedåt. För ett år sedan stod Barometerindikatorn på 120 och är nu nere på 101,3. Främst är det hushållens vikande efterfrågan som bidrar till fallet. Mot bakgrund av stigande räntor och inflation kommer sannolikt pessimismen att kvarstå och prägla marknaderna framöver.

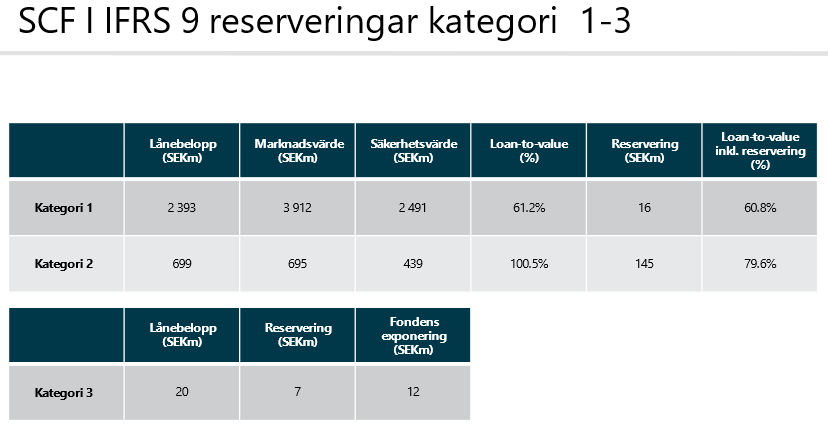

IFRS 9

Loan-to-value (LTV) visar hur stor exponeringen är i förhållande till säkerhetens värde. Det vill säga i kategori 2 så är säkerhetsvärdet efter justeringar lika med den exponering fonden har på låntagarna. Det är en effekt av att säkerhetsvärdet på ett innehav skrivits ned samtidigt som reserveringen minskats. I kategori 3 är det ingen förändring mot förgående månad.